주식시장 등락폭 클 땐... "한 단계 더 보수적으로 투자하라"

미국형님 데이비드 리 CIO '포트폴리오' 구성 중요성 거듭 강조

"변동성 큰 시장, S&P500 대비 리스크 크게 가져갈 이유 없어"

"종(鐘)형 포폴, 키 높을수록 보수적... 연말 아마존 행보 기대감"

"한 단계 보수적인 포트폴리오를 구축하라."

에너지 위기로 인한 전력난과 원자재 가격 급등에 따른 인플레이션 우려 등 전 세계 경제가 급변하고 있다. 이런 가운데 미국 증시는 3분기 기업들의 실적 전망과 맞물려 변화무쌍한 모습을 보여주고 있다.

‘미국형님’ 데이비드 리 테일러 투자자문그룹 최고투자책임자(CIO)는 지난 13일(현지시각) 더밀크 TV 미국형님 방송에 출연, "현재 미국 주식시장의 등락폭이 무척 크다"면서 "투자자들이 현재 생각하는 것보다 한 단계 더 보수적으로 투자하는 지혜가 필요하다"라고 말했다.

리 CIO는 "오늘 30% 마이너스 수익률을 기록했다가 내일 30%가 오르는 수익률을 기록했다면 올바른 방법으로 투자한 것이 아니다"라며 "주식 중심의 사고방식에서 벗어나 안정적인 수익을 지속적으로 만들어내는 '포트폴리오'를 구성해야 한다"라고 강조했다.

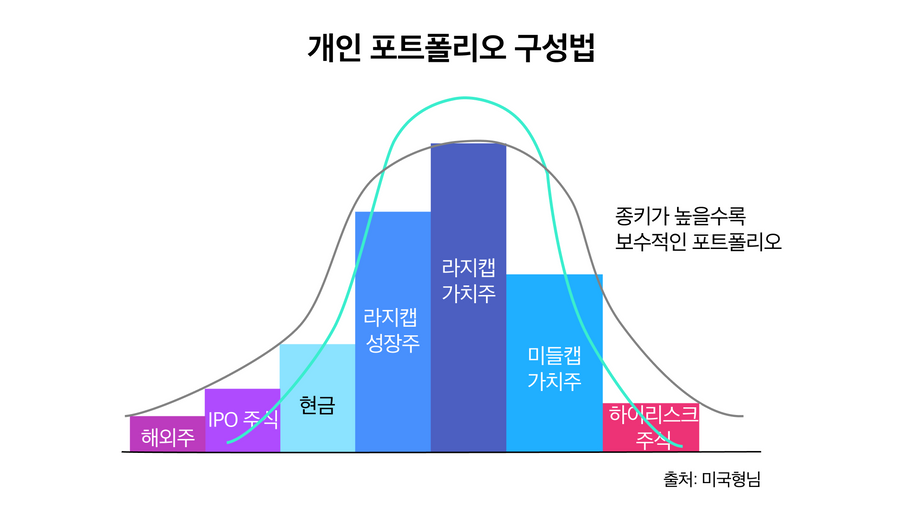

리 CIO에 따르면 전체 투자 포트폴리오에서 라지캡 가치주와 라지캡 성장주, 그리고 미들캡 가치주를 중심에 놓고 종(鐘)과 같이 생긴 모양의 '종형 포트폴리오'를 구성하는 것이 중요하다. 라지캡 밸류에 가장 많은 비중을 두고 라지캡 성장주, 미들캡 가치주 순으로 투자 비중을 가져가는 것이다. 반면 해외 주식이나 현금, 비트코인과 같은 리스크가 큰 투자는 비중을 작게 가져가는 방식으로 포트폴리오를 구성하는 것이다.

이때 포트폴리오를 보수적으로 구축할수록 종의 키가 더 커지는 경향이 있다. 반면 종의 키가 낮아지면 성장 중심의 포트폴리오를 구성하게 된다. 가령 현시점에서 S&P500 지수 베타(변동성)보다 개인이 가진 포트폴리오의 베타가 크면 라지캡 밸류와 미드캡 밸류를 늘리고, 해외 주식이나, 고위험군의 투자를 줄여야 한다.

리 CIO는 "변동성이 큰 시장에서 기준이 되는 S&P500 보다 리스크를 크게 가져갈 이유가 없다"라고 설명했다. 이어 "특히 한국에서는 세금 이슈가 있기 때문에 한국에서 미국에 주식 투자를 할 때는 환율 리스크 등을 감안해서 조금 더 보수적으로 가져가야 한다"라고 조언했다. 또 "한국 투자자들은 자산의 90%를 부동산으로 가져가는데, 미국의 부자들은 부동산보다 주식 보유 비율이 높다"라고 설명했다.

리 CIO는 이날 포트폴리오 예시를 공개하면서 "원자재(Material), 임의소비재(Consumer Discretionary), IT, 커뮤니케이션 서비스(Communication service), 금융서비스(financial service) 그리고 헬스케어(healthcare) 등 해당 섹터에 포함된 기업들을 포트폴리오에 넣는 것이 좋다"라고 조언했다.

다만 "무조건 예시를 따라 투자하는 것은 건강한 투자가 아니다. 투자 타이밍과 어느 정도의 비중으로 투자하는가도 매우 중요하다"라며 "주가가 아닌 포트폴리오를 구성하고, 10년을 놓고 장기 투자하는 자세가 필요하다"라고 거듭 강조했다.

한편, 리 CIO는 "연말까지 물량이 늘어날 것으로 보이는 아마존, 그리고 BNPL 기업인 어펌과 같은 기업에 주목하고 있다"고 언급했다.